Rate of return adalah tingkat pengembalian atau tingkat bunga yang diterima investor atas investasi yang tidak di amortisasikan untuk menghitung tingkat pengembalian atas investasi. kita harus mengkonversi berbagai konsekuensi dari investasi ke dalam cash flow. maka kita akan memecahkan cash flow untuk nilai yang tidak diketahui tersebut. yang tingkat pengembalian dalam lima bentuk persamaan cash flow yaitu:

1. PW of benefits - PW of cost = 0

2. PW of benefits/PW of cost = 1

3. Net Present Worth =0

4. EUAB - EUAC =0

5. PW of Cost = PW of benefits

Pengertian rate of return dapat dilihat dari 2 sisi.

- Dari pihak investor, tinggi rendahnya tingkat laba yang disyaratkan merupakan pencerminan oleh tingkat resiko aktiva yang dimiliki dan struktur modal serta faktor lain seperti manajemen.

- Sedangkan di pihak perusahaan, tingkat laba yang diminta. Merupakan biaya yang harus dikeluarkan untuk mendapatkan modal dari pemegang saham secara umum bahwa resiko perusahaan yang tinggi berakibat bahwa tingkat keuntungan yang diminta oleh investor juga tinggi dan biaya modal / juga tinggi.

Tinggi rendahnya tingkat keuntungan yang diminta dipengaruhi oleh tingkat keuntungan bebas resiko (risk free rate) (Rf) dan risk premium untuk mengkompensasikan resiko yang melekat pada surat berharga itu. Rp = Rf + risk premium.

EXPECTED RATE OF RETURN

Rp = tingkat keuntungan yang diminta

Rp dipengaruhi oleh 2 faktor:

1. Tingkat inflasi yang diharapkan

2. Demand dan suppy dana

Dua faktor tersebut sangat mempengaruhi return pada surat berharga bebas resiko dan Required rate of return bagi semua surat berharga juga akan dipengaruhi oleh risk free. Bagi surat berharga yang spesifik terdapat 4 komponen resiko yang menentukan risk premium:

1. Bussiness risk ditentukan oleh variabilitas laba sebelum bunga dan pajak (EBIT)

2. Financial risk, ditunjukkan variabilitas laba per lembar (EPS)

3. Marketability risk, menunjukkan kemampuan investasi untuk membeli dan menjual surat berharga perusahan,

4. Interest rate risk, menunjukkan variabilitas tingkat keutungan atas surat berharga

Metodologi Perhitungan Required Rate of Return

Required rate of return (RRR) didefinisikan sebagai imbal hasil minimum yang dituntut oleh investor dari suatu proyek investasi yang sesuai dengan risiko yang harus ditanggung bila investor melaksanakan investasi tersebut. RRR berperan sebagai MARR dalam analisis IRR atau hurdle rate dalam analisis NPV. Dalam tulisan ini, kuantum RRR adalah suku bunga tanpa risiko (risk-free interest rate atau rf) ditambah dengan premium risiko atau:

(Required rate of return = suku bunga tanpa risiko + premium risiko)

Menggunakan perspektif TRA, premium sebagai kom-pensasi harus disediakan baik untuk risiko sistematis maupun nonsistematis, atau

dengan:

- ptot = premium total risiko

- ptot = premium total risiko- psys = premium risiko sistematis

- pnon-sys = premium risiko non-sistematis

Premium untuk risiko sistematis dihitung menggunakan CAPM, sementara premium risiko non-sistematis meng-gunakan CEM. Untuk menghindari terjadinya penghi-tungan berganda (double counting) atas premium risiko, risiko-risiko yang bertanggung jawab terhadap ketidakpastian arus kas saat menggunakan CEM adalah risiko-risiko yang sifatnya spesifik proyek dan tidak lagi memperhitungkan risiko sistematis yang sudah terwakili melalui CAPM.

1. Capital Asset Pricing Model.

Menurut CAPM, imbal hasil ekspektasi merupakan fungsi dari beta yaitu suatu ukuran yang merefleksikan sensitivitas pengembalian suatu aset terhadap volatilitas pasar. Sebagaimana diketahui, CAPM hanya meng-kompensasi risiko sistematis dan tidak risiko non-sistematis. Untuk menghemat ruang penulisan, dasar teori tentang CAPM tidak diberikan di sini dan pembaca dapat mengacu ke buku-buku teks standar keuangan (e.g., Brealey and Myers, 2000; Levy dan Sarnat, 1994).

Risiko dalam CAPM dinyatakan dalam ukuran yang disebut beta yang merefleksikan sensitivitas pengem-balian suatu aset terhadap volatilitas pasar:

Dengan cov (r, rm) = kovarian antara imbal hasil asset dan hasil pasar (market return),

= varian imbal hasil pasar. Semakin tinggi imbal hasil aset tersebut berkorelasi

dengan pasar, semakin tinggi pula beta dan risikonya. Bila beta dihitung dari suatu aset yang sebagian didanai dengan utang (leveraged), beta terse-but perlu ditransformasikan kembali (unlever) untuk menghilangkan efek dari keputusan finansial untuk mendapatkan apa yang disebut unlevered beta melalui rumus (Brealey and Myers, 2000):

dengan:

- bu = unlevered beta

- bu = unlevered beta- b = levered beta

- T = tingkat pajak

- D/E = rasio utang-ekuitas

Selanjutnya, unlevered beta menentukan premium untuk risiko sistematis yaitu:

dengan:

- psys = premium untuk risiko sistematis

- psys = premium untuk risiko sistematis- MRP=premium risiko pasar

2. Certainty Equivalent Method.

NPV untuk proyek di bawah ketidakpastian dapat dirumuskan secara sederhana sebagai:

dengan:

dengan:- Ci = arus kas pada periode ke-i

Notasi (~) diatas suatu variabel menandakan bahwa variabel yang bersangkutan adalah variabel stokastik. Penggunaan suku bunga tanpa risiko dalam persamaan dilatarbelakangi oleh alasan bahwa risiko diperhitungkan secara langsung dalam analisis yaitu dengan mengasumsikan NPV sebagai variabel stokastik yang bergerak mengikuti ketidakpastian arus kas. Bila digunakan tingkat diskonto yang sudah disesuaikan terhadap risiko (risk-adjusted discount rate) untuk arus kas yang berisiko, terjadi apa yang disebut oleh Brealey dan Myers (2000) sebagai pre-judging risk. Karena alasan inilah tingkat diskonto yang paling pas dalam kondisi ini adalah suku bunga tanpa risiko. NPV yang stokastik dapat ditransformasikan menjadi NPV yang deterministik dengan terlebih dahulu menghitung certainty equivalent (CE)

3. Cumulative Prospect Theory.

Investor pada prinsipnya adalah seorang individu yang takut terhadap risiko (Reilly and Brown, 2003) semen-tara individu yang seluruh hidupnya didedikasikan untuk mengambil risiko (risk-taker) biasanya meru-pakan individu yang ceroboh (Ang and Tang, 1984). Teorema utilitas kerap digunakan sebagai alat pengam-bil keputusan untuk mengevaluasi proyek di bawah ketidakpastian (e.g., Byrne, 1996; Flanagan and Norman, 1993; Hertz dan Thomas, 1983).

Namun eksperimen menunjukkan bahwa individu kerap memperlihatkan perilaku yang justru melanggar aksioma-aksioma teorema utilitas yang mendorong munculnya prospect theory (PT) sebagai alternatif dari teorema utilitas (Kahneman and Tversky, 1979).

Bila teorema utilitas mentransformasikan monetary outcome ke dalam utilitas, PT merefleksikannya ke dalam nilai (value) yang berbeda fungsinya untuk kerugian (losses) dan keuntungan (gain) yang juga ti-dak linear. Namun berbeda dengan teorema utilitas, probabilitas dalam PT ditransformasikan ke dalam bobot putusan. Kedua transformasi ini dilakukan karena, berdasarkan eksperimen Kahneman and Tver-sky (1978), individu lebih cenderung bersifat risk taker saat ia berhadapan dengan pilihan losses dan risk averse saat dengan pilihan gains dan bereaksi berlebihan untuk kenaikan nilai probabilitas yang kecil pada nilai-nilai ekstrem.

Mengadopsi CPT,

dengan:

- CPTvalue = total rata-rata tertimbang CPT value

- NPVi = NPV pada persentil ke-i

- NPVj = NPV

pada persentil ke-j sehingga hubungan bahwa:

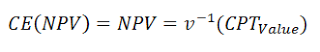

NPVi, NPVj untuk i<j dalam konteks CPT dapat selalu dipenuhi. Dalam banyak kasus, menghitung nilai persentil ke-i merupakan hal yang sulit karena ketidakpastian arus kas disebabkan banyak faktor risiko yang memiliki karakteristik masing-masing. Oleh karena itu, aplikasi simulasi Monte Carlo tentunya akan sangat membantu dalam perhitungan selama fungsi kerapatan probabilitas berikut dengan parameternya dari komponen arus kas diketahui. Selanjutnya, menggunakan inversi persamaan sampai CE dari NPV dapat dihitung sebagai:

dengan CE(NPV) = CE dari NP.

Sementara itu berdasarkan perhitungan NPV konvensional:

dengan E(Ci) = ekspektasi arus kas pada periode ke-i yang diperoleh dari rencana bisnis,

r = risk-adjusted discount rate.

dengan IRR*= total rate of return sebagai premium risiko non-sistematis. Selanjutnya,

Premium risiko non- sistematis dalam persamaan ditambahkan dengan premium risiko sistematis menen-tukan RRR.

Daftar pustaka:

- e-learning BIAYA MODAL (COSTOF CAPITAL) “Agus Zainul Arifin”

- Engineering Economic Analysis "Donald G.Newman"

- http://mazterchez.blogspot.co.id/2009/12/rate-of-return.html

- Jurnal Teknik SIpil – Metodologi perhitungan rate of return berdasarkan Cummulative Prospect Theory “Andreas Wibowo"

Tidak ada komentar:

Posting Komentar